- 註冊時間

- 2006-7-19

- 最後登錄

- 2024-11-26

- 主題

- 查看

- 積分

- 29812

- 閱讀權限

- 250

- 文章

- 9683

- 相冊

- 1

- 日誌

- 0

狀態︰

離線

|

本文最後由 阿挺哥哥 於 2021-4-5 17:19 編輯

要預估退休後的花費及退休金需求,需要考量的因素相當多。圖/123RF

每個人都會面臨退休,最好超前部署,做好退休準備才能安然樂退。但究竟要如何預估退休後的花費?需要準備多少錢?常聽到有人說退休要準備1500萬,也有人說3000萬,這根本是天文數字,要怎麼存這麼多錢?

台北富邦銀行表示,要預估退休後的花費及退休金需求,需要考量的因素相當多,包含壽命長短、投資理財狀況、適用退休金制度、醫療費用和通貨膨脹等。目前較常用來推估退休金的方法有兩種:

第一招:總支出推算法

生活簡單或優渥,三種等級算出需求。

以65歲退休、平均餘命80歲來預估,需要準備足以支應15年以上生活的退休金,再根據政府統計數據,推算退休後的生活總支出,包含日常消費、醫療、休閒娛樂、房屋修繕等各項費用。

依據行政院主計總處107年家庭收支調查報告的平均每人消費支出估計,退休金的準備可約略分為以下三種等級:

1.簡單生活:每月4.9萬元,預計需要882萬元退休金(4.9萬元×12月×15年)

2.充實過日:每月8.1萬元,預計需要1458萬元退休金。

3.舒適享受:每月11萬元,預計需要1980萬元退休金。

第二招:4%經驗法則

以退休金為本金,將孳息用於每年生活支出。

以預期開支結合投資報酬率,推算退休前需要準備的退休金總額。例如,假設退休後每年支出為100萬元,預期年報酬率為4%,則在退休前需要準備好2500萬元(100萬元÷4%),也就是以退休金為本金,將孳息用於每年生活支出。

4%經驗法則是假設年報酬率在扣除通膨後維持4%水準,實際上個人投資報酬率和每年通膨狀況,都會影響所需要累積的退休金。

台北富邦銀行表示,第一種計算方式的優點是簡單易懂,第二種計算方式則考慮到本金的投資孳息以及超過平均餘命的長壽風險,精確度較高,民眾可根據自身需求參考運用。

退休金準備策略:三高二低一延長

台北富邦銀行提供理財基礎公式:

(收入-支出)×投資比率%× (1-投資成本)×(1+投資報酬率)×N年

從以上公式中可以發現,想要準備充足的退休金,就要提高收入、投資比率或投資報酬率,也可以降低支出或投資成本,或是提早投入準備以延長投資年期,只要在任一點上有所加強,都有助於創造更佳複利效果,簡單來說就是「三高二低一延長」。

同時,台北富邦銀行也提醒民眾,退休準備要優先要考量「風險控制」,在投資商品的選擇上建議採用多元配置,以保險商品為配置核心,搭配穩健型基金、投資級債券等低波動的投資商品作為衛星,增加整體配置對抗市場風險的能力,以穩中求勝的方式達到累積退休金的目標。

針對大眾因應退休的需求,許多銀行都有設計相關網站,幫大家試算退休金缺口及準備方案規畫,例如台北富邦銀行的「富樂退」網站,有興趣的民眾可以上網試算看看。

調查分析

財務準備平均54分 每月花費多低估

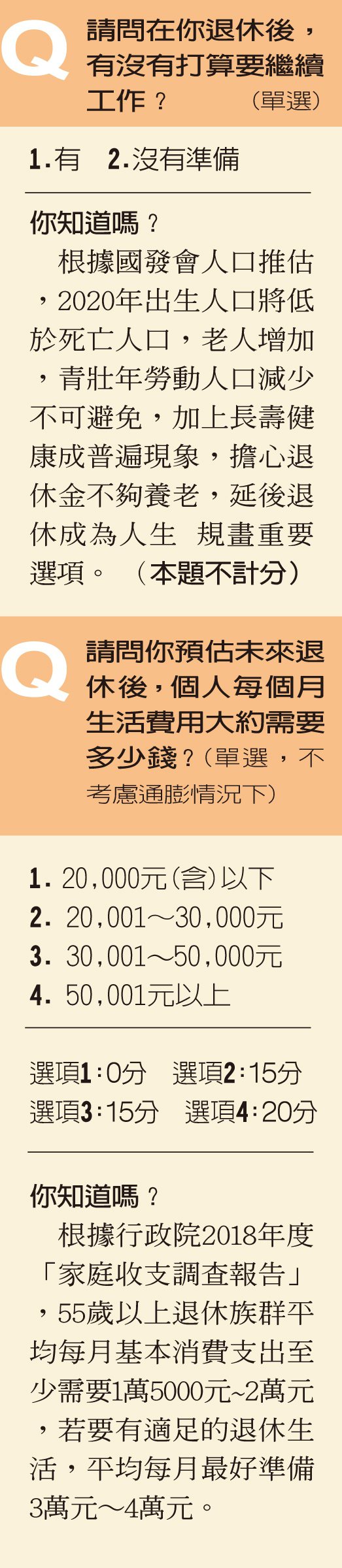

根據聯合報2020退休力大調查,國人退休財務準備平均得分54分,20到59歲分數低於52分,顯示國人退休準備在財務面的知識及行為,必須強化。另外,有41.2%認為退休後應繼續工作,遠離工作、安養天年不再是退休唯一選項。

退休後每月生活費要多少錢才夠?調查發現,43.4%民眾認為退休後生活費約2~3萬元,認為2萬元以下即足夠的比率有29.6%,65歲以上民眾認為2萬元以下的比率接五成,高於其他年齡層。

但退休後每月生活費的所得替代率應達80%以上,每月生活費2萬元以下者,評估為退休準備度不足。

--------------------------------------------------------------------------------------------------

已經退休一陣子了,但是看到這篇,還是掂掂自己的口袋,想想有沒有有資格享清福 !

|

|